Crise de la Covid-19 oblige, les gouvernements déversent des milliards de dollars en mesures extraordinaires: 27 milliards $ pour le fédéral, et 2,5 milliards $ pour le provincial.

On espère cependant que les gouvernements auront les poches suffisamment profondes pour supporter ces gargantuesques montants.

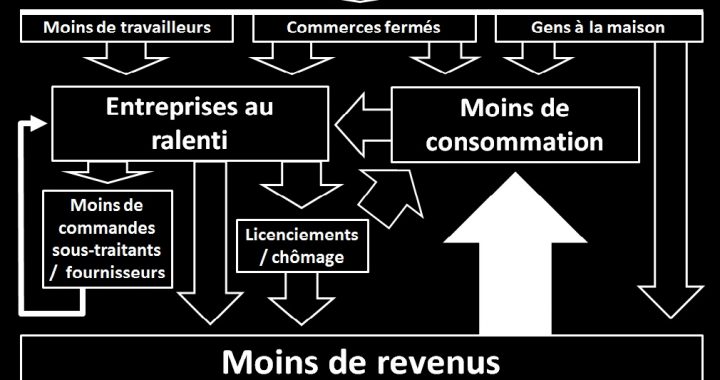

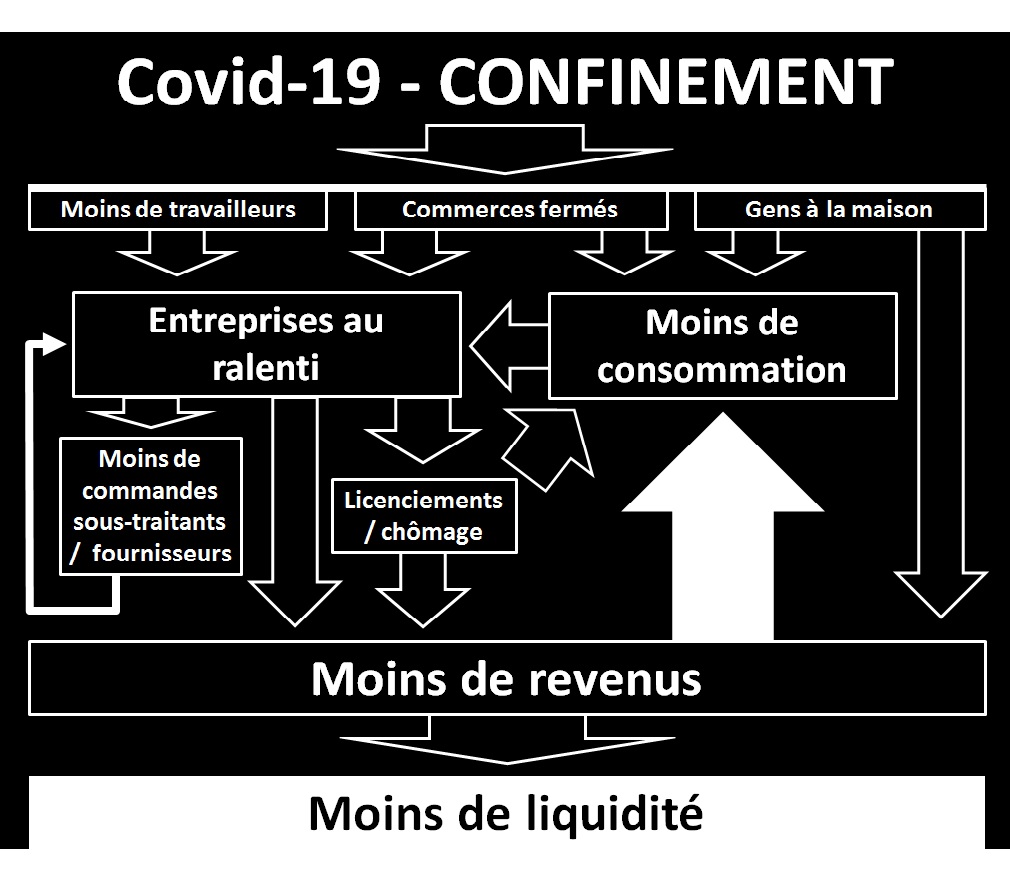

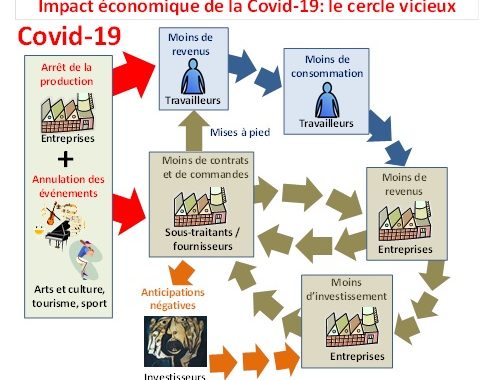

Comme je l’expliquais dans un précédent Blogue économique, cette crise économique en est une de liquidités. Avec l’arrêt des activités économiques, des milliers de travailleurs et d’entreprises ont perdu des revenus et n’arrivent pas à payer leurs dépenses courantes.

C’est pourquoi les gouvernements ont mis en place des programmes spéciaux, tant au fédéral qu’au provincial, afin de soutenir les individus et les PME pendant cette période de confinement, leur permettant de survivre financièrement.

Mais les gouvernements pourront-ils absorber à eux seuls l’incroyable choc économique de cette crise?

Pour analyser la situation, il faut d’abord comprendre la dynamique très révélatrice des déficits budgétaires.

Croissance économique = surplus

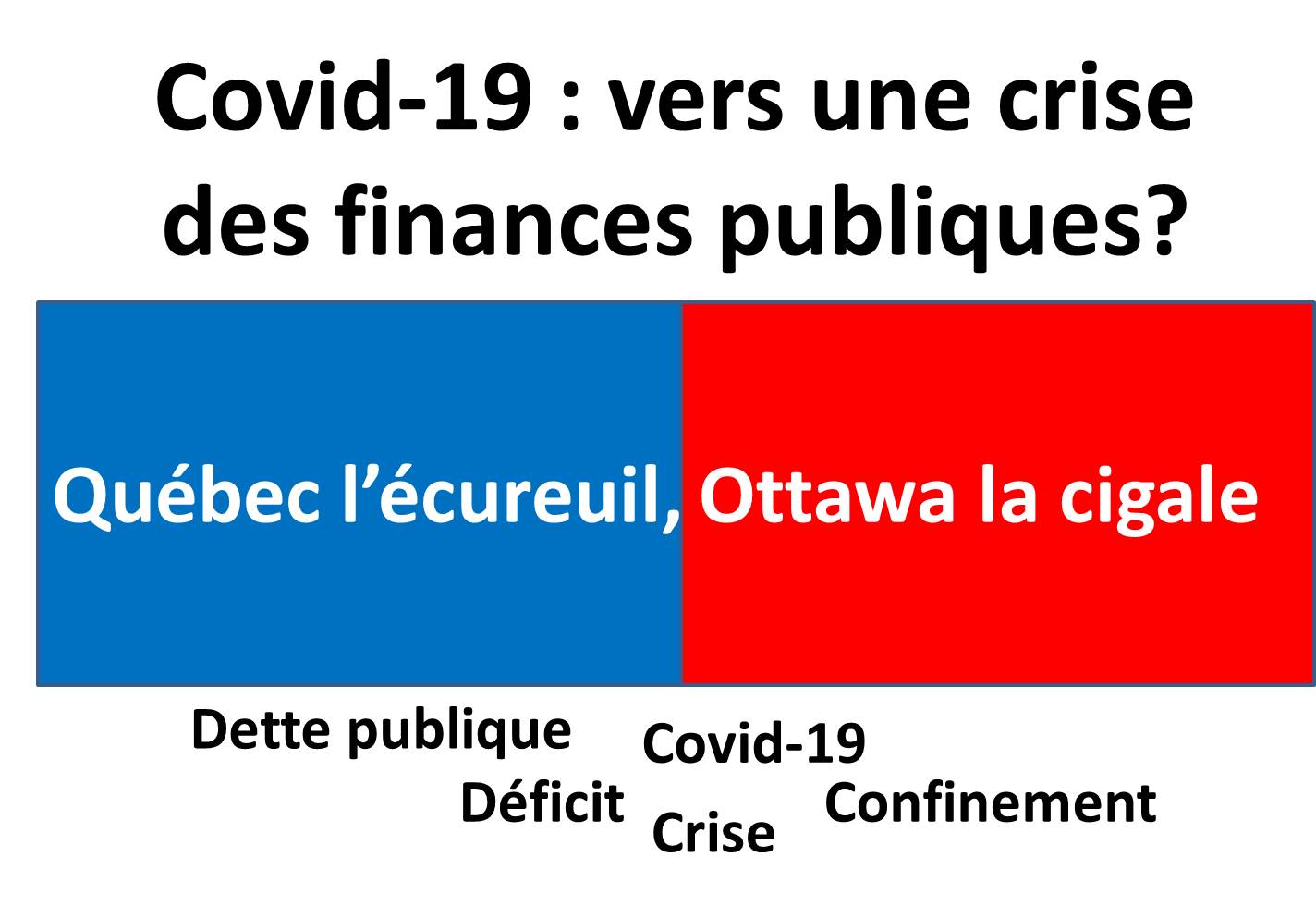

Depuis 2016, le Canada et le Québec connaissaient une forte croissance économique, avec une diminution historique des taux de chômage.

Normalement, cette situation génère automatiquement des surplus budgétaires. Pourquoi? C’est très simple.

D’abord, les dépenses publiques diminuent automatiquement en temps de croissance. Il y a moins de chômeurs, donc moins de dépenses en assurance-emploi, moins de pauvreté (les gens ont plus de revenus, ils retrouvent des contrats et des emplois), donc moins de dépenses sociales, etc.

Ensuite, les revenus des gouvernements augmentent automatiquement en temps de croissance. Comme les individus et les entreprises ont plus de revenus, il y a une augmentation des recettes d’impôts pour le gouvernement. Et avec davantage de revenus, les gens consomment plus, ce qui donne une augmentation des recettes de taxes (TPS, TVQ, etc.).

Donc, avec des dépenses à la baisse et recettes à la hausse, on devrait se diriger automatiquement vers un surplus budgétaire (Recettes > Dépenses). Cela n’a rien à voir avec la qualité de la gestion budgétaire du gouvernement. C’est tout simplement le résultat de la très bonne conjoncture économique.

C’est le cas à Québec, le gouvernement Legault s’étant retrouvé avec une belle cagnotte budgétaire. Il dispose donc de marges de manœuvre financières importantes pour affronter la crise.

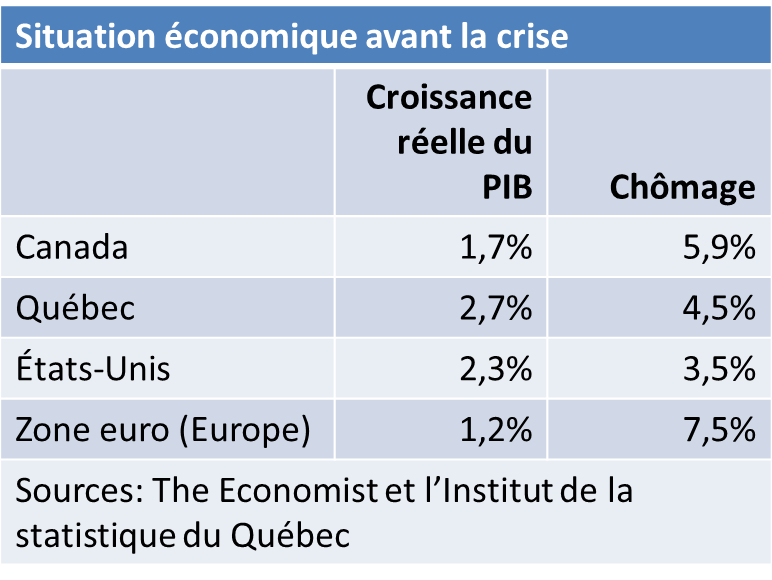

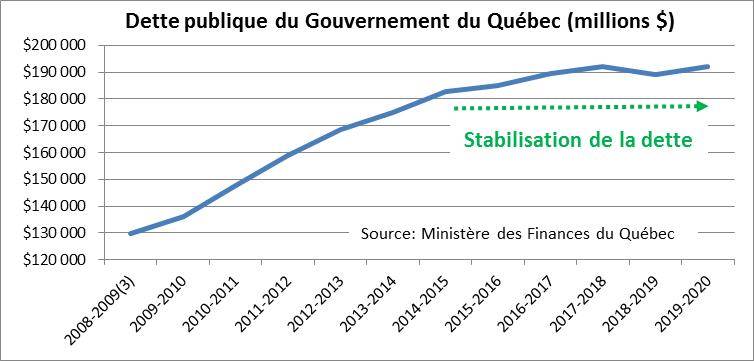

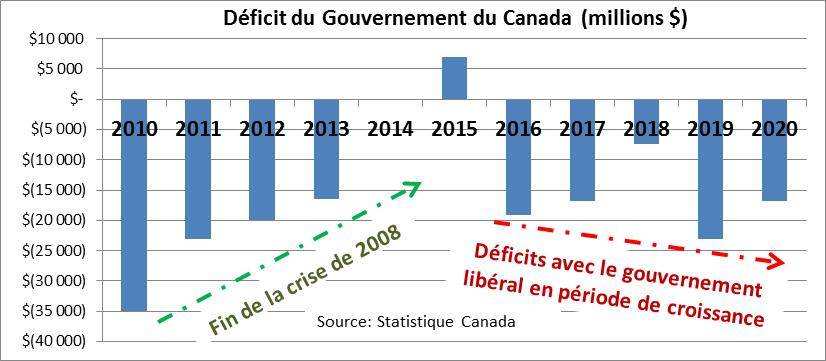

Dans le graphique ci-dessous, on voit l’évolution des déficits publics. La Grande crise de 2009 a projeté tous les pays occidentaux dans le rouge. Puis la croissance économique est graduellement revenue, et on voit alors le déficit se réduire constamment, pour ensuite se transformer en surplus dès 2014-2015.

En conséquence, la dette publique du Québec s’est stabilisée autour de 2017-2018.

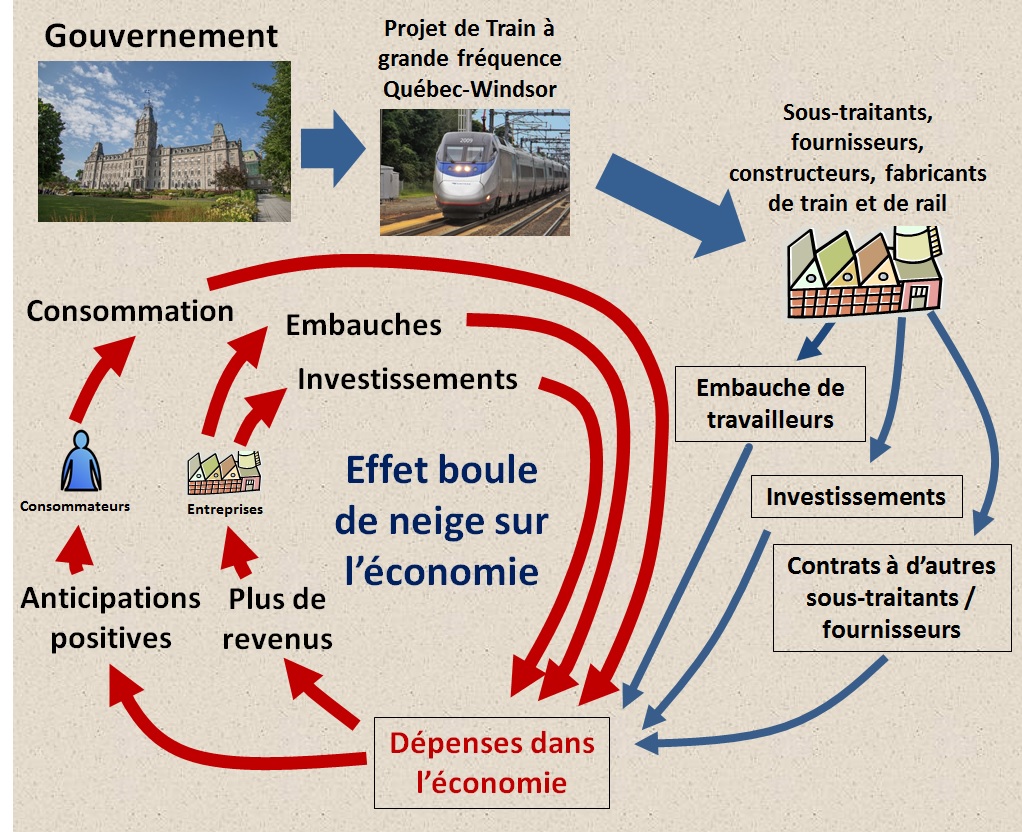

C’est la recette magique d’une saine gestion budgétaire: en temps de crise, le gouvernement doit s’assurer de relancer l’économie, en multipliant les investissements et les dépenses. L’endettement augmente. Et quand la croissance économique revient, il en profite pour rembourser la précédente dette encourue avec les surplus générés.

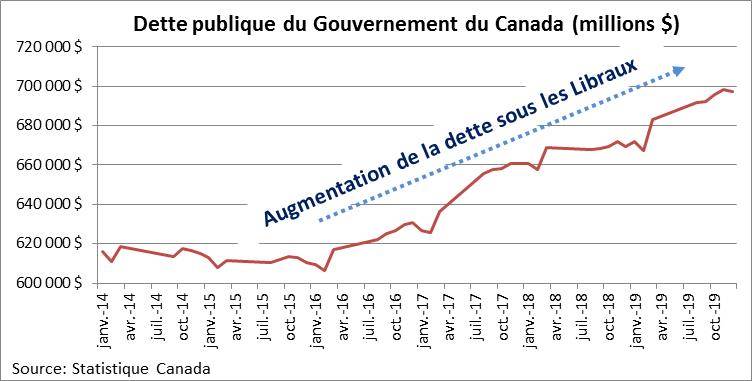

Mais au fédéral, le gouvernement Trudeau multiplie les déficits depuis 2015, alors que la forte croissance économique aurait dû apporter des surplus. Conséquence : une augmentation importante de la dette publique du Canada.

Trudeau avait d’abord promis de « petits déficits ». Cela peut se justifier si l’entièreté de ce déficit est consacré essentiellement à des investissements long terme (éducation, innovation et recherche, infrastructures, transport en commun, transformation industrielle et environnementales, développement socio-économique, etc.). J’étais d’ailleurs d’accord avec cette stratégie en 2015, dans mon analyse économique des plateformes électorales.

Mais le gouvernement a plutôt accumulé de « gros » déficits. Plutôt que 10 milliards $, le graphique ci-dessus montre que, depuis 2016, les déficits sont de l’ordre de 16,8 à 23,1 milliards (à l’exception de 2018). Vous comprendrez qu’il faut avoir le pied très lourd sur la pédale des dépenses publiques pour faire de tels niveaux de déficit en temps de croissance économique!

A l’analyse des budgets de M. Morneau, je suis loin d’être certain que l’entièreté des déficits est consacrée uniquement à des investissements productifs. Ainsi, l’endettement se poursuit, et tout cela risque maintenant d’exploser avec les dépenses nécessaires pour lutter contre la crise de la Covid-19.

Vers une crise des finances publiques?

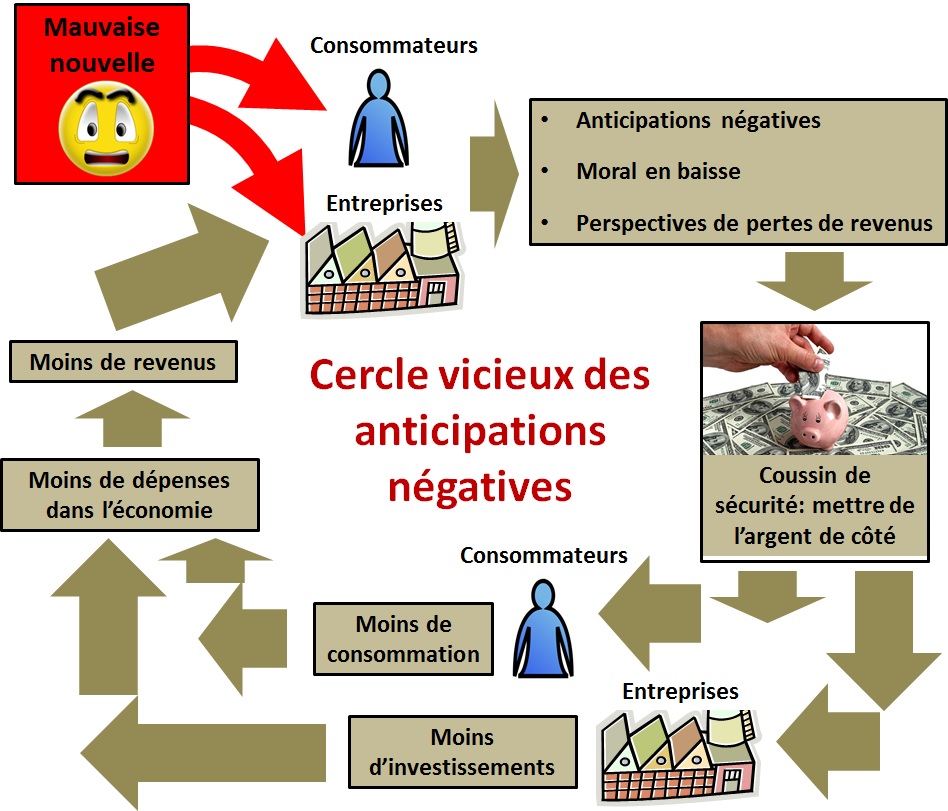

Car si la croissance économique apporte des surplus budgétaires, un grave ralentissement économique, tel celui que l’on vit actuellement, risque, à l’inverse, de créer une situation financière difficile pour les gouvernements.

Avec des milliers d’individus et d’entreprises subissant des baisses de revenus, on s’attend à une forte diminution des recettes d’impôts pour le gouvernement, ainsi que des recettes de taxes. Avec la hausse vertigineuse du taux de chômage, on aura aussi une forte augmentation des prestations d’assurance-emploi, ainsi que des dépenses sociales.

A tout cela s’ajoute les mesures économiques extraordinaires que les gouvernements ont mises en œuvre.

Les deux niveaux de gouvernements se dirigent vers de sérieux déficits budgétaires!

C’est un gros revirement de situation à Québec. Sauf que la Belle province, grâce à une gestion plus pragmatique du budget en période de vaches grasses, dispose des marges de manœuvre suffisantes pour absorber ce déficit.

Au fédéral, le gouvernement Trudeau s’est plutôt montré, disons, moins clairvoyant… Il aurait été peut-être plus sage de prévoir des surplus budgétaires dans les deux dernières années, alors que la conjoncture le permettait, afin de se donner les moyens financiers nécessaires pour affronter une éventuelle tempête économique.

Pas de panique!

Ceci dit, le Canada a les moyens de ses ambitions budgétaires. L’endettement du gouvernement du Canada se maintient à 30% en en pourcentage du PIB, malgré l’accumulation des déficits. Autrement dit, nous disposons de la richesse nécessaire (le PIB) pour payer nos dettes.

Et les taux d’intérêts n’ont jamais été aussi bas que maintenant. Le taux directeur de la Banque du Canada est descendu à 0.25%. Les gouvernements peuvent financer leurs déficits à un coût vraiment minime.

Conclusion : les deux niveaux de gouvernement ont tous les moyens financiers nécessaires pour répondre à la crise de la Covid-19. Cela va certes coûter très cher, avec une hausse de l’endettement public, mais les gouvernements peuvent le faire.

Ça va bien aller!

Complément d’information : La recette magique d’une saine gestion budgétaire

Qu’est-ce qu’un solde budgétaire? C’est tout simplement la différence entre les revenus et les dépenses du gouvernement.

- Si positif (Recettes > Dépenses), on parle d’un surplus budgétaire

- Si négatif (Recettes < Dépenses), on parle d’un déficit budgétaire

- Si nul (Recettes = Dépenses), on est au « déficit zéro »

Lorsqu’un gouvernement dégage un déficit budgétaire, il faut alors qu’il emprunte de l’argent sur les marchés financiers pour lui permettre de dépenser plus que ce qu’il reçoit en revenus. La dette publique augmente.

Au contraire, s’il fait un surplus budgétaire, il a de la marge de manœuvre pour soit pour investir ce surplus dans des investissements long terme (éducation, innovation, infrastructures, etc.), soit pour rembourser une partie de sa dette. La dette publique diminue alors.

C’est la recette magique d’une saine gestion budgétaire : en temps de crise, le gouvernement doit s’assurer de relancer l’économie, en multipliant les investissements et les dépenses. L’endettement augmente. Et quand la croissance économique revient, il en profite pour rembourser la précédente dette encourue avec les surplus générés.